حمله خسوف در بلاک چین چیست؟

May 9, 2023

بهترین اهرم معاملاتی در ارز دیجیتال

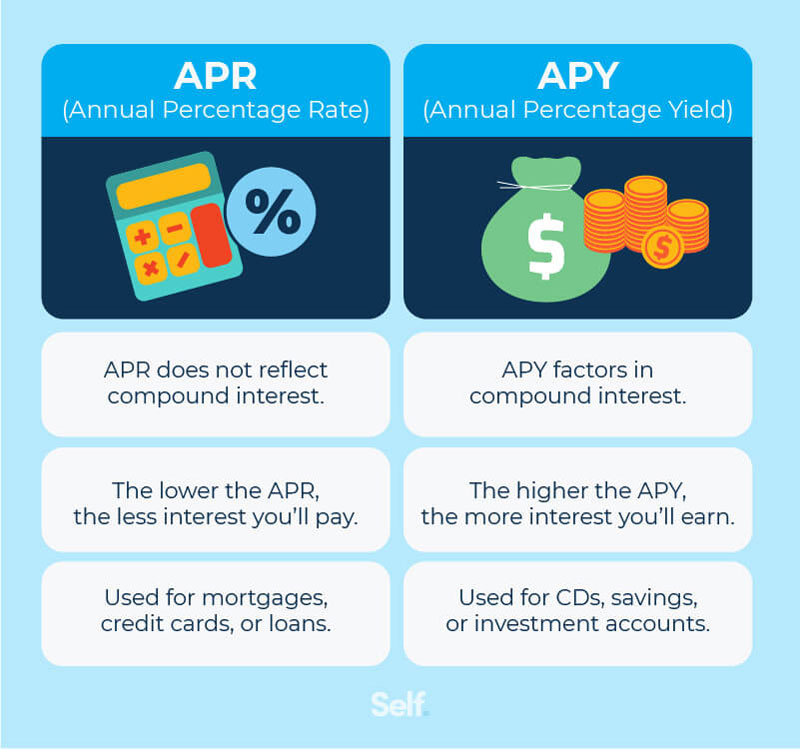

May 12, 2023نرخ درصد سالانه (APR) و درصد بازده سالانه (APY) اصطلاحات رایج در دنیای مالی هستند. هر دو به صورت نرخهای سالانه بیان میشوند. APR معمولاً هزینههای وامها و APY معمولاً بازده سرمایهگذاریها را اندازهگیری میکند. در این مقاله به تفاوت APR و APY، مفهوم آنها، ویژگیهای هر یک، نحوه استفاده و نحوه محاسبه آنها میپردازیم.

درک اینکه چرا مردم ممکن است اصطلاحات APR و APY را اشتباه بگیرند، آسان است. هر دو برای محاسبه سود برای محصولات سرمایه گذاری و اعتبار استفاده می شوند و به طور قابل توجهی بر میزان درآمد یا مبلغی که باید بپردازید، (هنگام اعمال بر موجودی حساب شما) تأثیر می گذارد؛ در حالی که ممکن است APR و APY یکسان به نظر برسند، کاملاً متفاوت هستند و برابر نیستند. برای شروع، APY یا بازده درصدی سالانه، بهره مرکب را در نظر می گیرد اما APR که مخفف نرخ درصد سالانه است، اینطور نیست.

درک بهره مرکب

قبل از پرداختن به تفاوت APR و APY بهتر است در مورد بهره مرکب صحبت کنیم. آلبرت انیشتین از بهره مرکب به عنوان بزرگترین اختراع بشر یاد می کند. چه موافق باشید، چه نباشید، مهم است که بدانیم چگونه سود مرکب برای سرمایه گذاری ها و وام ها اعمال می شود. در ابتدایی ترین سطح، بهره مرکب به کسب یا پرداخت سود بهره قبلی اشاره دارد که به مبلغ اصلی یک سپرده یا وام اضافه می شود.

بیشتر وام ها و سرمایه گذاری ها از نرخ بهره مرکب برای محاسبه بهره استفاده می کنند. همه سرمایه گذاران می خواهند ترکیب سرمایه گذاری خود را به حداکثر برسانند و در عین حال آن را در وام های خود به حداقل برسانند. بهره مرکب با سود ساده تفاوت دارد، زیرا دومی حاصل ضرب نرخ بهره روزانه در تعداد روزهای بین پرداخت است.

بهره مرکب به ویژه در درک APR و APY مهم است زیرا بسیاری از مؤسسات مالی روشی زیرکانه برای نرخ های بهره دارند که از اصول ترکیبی به نفع خود استفاده می کنند. داشتن سواد مالی در این زمینه می تواند به شما کمک کند تا متوجه شوید که کدام نرخ بهره واقعاً دریافت می کنید.

نرخ درصدی سالانه (APR)

در موضوع تفاوت APR و APY باید در ابتدا به تعریف هرکدام بپردازیم. APR یا Annual Percentage Rate، نرخ سالانه ای است که مصرف کننده بابت وام می پردازد. APR دو ویژگی تعیین کننده دارد:

APR شامل کارمزدها و سایر هزینه های مربوط به وام علاوه بر بهره ای است که برای وام دریافت می شود. این مهم است زیرا به مصرف کنندگان کمک می کند تا تصویر کامل تری از کل هزینه وام دریافت کنند.

APR در محاسبه خود از بهره ساده و نه بهره مرکب استفاده می کند. از آنجایی که برخی از وامها سود سررسیدشان را ترکیب میکنند، نرخ واقعی مصرفکننده در وام آنها ممکن است بیشتر از APR اعلامشده برای وام باشد.

جایی که APR استفاده می شود:

- موسسات مالی اغلب محصولات اعتباری خود را با استفاده از APR تبلیغ می کنند زیرا به نظر می رسد وام گیرندگان در دراز مدت برای حساب هایی مانند وام، وام مسکن و کارت های اعتباری کمتر پرداخت می کنند.

- APR ترکیب سود یک سال خاص را در نظر نمی گیرد و با ضرب نرخ بهره دوره ای در تعداد دوره هایی در سال که در آن نرخ دوره ای اعمال می شود، محاسبه می شود و نشان نمی دهد که چند بار نرخ به مانده اعمال می شود.

- APR به احتمال زیاد زمانی بیان می شود که یک مصرف کننده به دنبال و ارزیابی انواع مختلف وام های مصرفی مانند وام خودرو، وام مسکن یا وام خرید لوازم خانگی است. مصرف کنندگان می توانند APR ها را برای انواع مشابه وام ها مقایسه کنند. می توان از APR برای مقایسه دو وام مختلف خودرو استفاده کرد تا ارزیابی کرد که کدام یک از وام ها منجر به هزینه کل کمتری می شود.

- مهم است بدانیم که APR متفاوت است و معمولاً بالاتر از نرخ بهره ساده ای است که ممکن است برای وام ذکر شود.

نرخ درصد سالانه چگونه کار می کند؟

APR دو ورودی کلیدی دارد:

- کارمزد و هزینه های مرتبط با وام

- هزینه های بهره وام

هنگامی که این دو متغیر شناخته شدند، می توان APR را محاسبه کرد..

فرمول و محاسبه APR

- APR= [(((کارمزد وام + هزینه وام) / P) / N) * 365] * 100

- کارمزد وام= مبلغ کل تمام کارمزدهای وام

- سود وام= کل سود بدهکار در طول عمر وام

- P= اصل وام، یعنی مبلغ وام

- N= تعداد کل روزهای مدت وام

فرض کنید یک مصرف کننده یک وام 1000 دلاری برای خرید یک یخچال جدید می گیرد. وام دارای ویژگی های زیر است:

- اصل وام 1000 دلار است.

- نرخ سود وام 7 درصد

- سود وام 70 دلار است (1000 دلار در 7٪)

- 20 دلار در مجموع هزینه های مرتبط با وام وجود دارد.

- مدت وام 1 ساله است

APR مصرف کننده به صورت زیر محاسبه می شود:

- APR = [(((20 + 70) / 1000) / 365) * 365] * 100 = 9٪

- بنابراین در حالی که وام دارای نرخ بهره 7 درصدی بود، مصرف کننده به دلیل کارمزد اضافی مرتبط با وام، در واقع 9 درصد را پرداخت خواهد کرد.

- نکته کلیدی: APR اندازه گیری دقیق تری از هزینه وام مصرف کننده است.

بازده درصدی سالانه (APY)

موضوع بعدی در درک تفاوت APR و APY آشنایی با تعریف و مفهوم APY است. APY یا Annual Percentage Yield، بازده سرمایه گذاری سالانه یک محصول سرمایه گذاری است و معمولاً برای حساب های پس انداز، حساب های بازار پول و گواهی های سپرده (CD) استفاده می شود. توجه داشته باشید که برخلاف APR، APY بهره مرکب را در نظر می گیرد.

کجا از APY استفاده می شود؟

سرمایه گذاران به احتمال زیاد هنگام بررسی و ارزیابی نرخ بازده انواع مختلف حساب های بانکی و گواهی های سپرده با APY مواجه خواهند شد.

APY چگونه کار می کند؟

دو ورودی APY عبارتند از:

- نرخ بهره سرمایه گذاری

- فراوانی ترکیب

هرچه فراوانی ترکیب بیشتر باشد، APY بیشتر است.

فرمول APY و محاسبه

- APY= [(1 + (i/N)) ^ N] – 1

- i = نرخ سود سالانه محصول سرمایه گذاری

- N = تعداد دوره های ترکیب در سال

فرض کنید که یک سرمایه گذار CD به مبلغ 1000 دلار را خریداری می کند. CD دارای نرخ بهره سالانه 5٪ با ترکیب روزانه است، بنابراین 365 دوره ترکیب در سال وجود دارد.

APY سرمایه گذار به صورت زیر محاسبه می شود:

APY = [(1 + (0.05/365)) ^ 365] – 1 = 0.05127 یا 5.127٪

بنابراین در حالی که CD دارای نرخ بهره 5 درصدی بود، سرمایه گذار در واقع 5.127 درصد به دلیل بهره مرکب دریافت خواهد کرد.

مقایسه APR و APY برای نرخ بهره

در بحث تفاوت APR و APY و هنگام ارزیابی وامها، مصرفکنندگان عموماً وامهایی با APR کمتر را ترجیح میدهند زیرا در مجموع کارمزد و بهره کمتری را برای وام خود میپردازند. در مقابل، زمانی که به دنبال محصولاتی به منظور پسانداز و سرمایهگذاری میگردند، سرمایهگذاران عموماً سرمایهگذاریهایی با APYهای بالاتر را ترجیح میدهند زیرا آنها بازده سرمایهگذاری خود را بالاتر میبرند.

مقایسه APY و APR در مقابل EAR

نرخ موثر سالانه (EAR) روش دیگری برای اندازه گیری هزینه وام یا بازده یک محصول سرمایه گذاری است. EAR سود مرکب را به حساب میآورد، بنابراین در صورتی که ترکیبات دارای بهره به طور مکرر نسبت به سالانه بدهی داشته باشند، به طور بالقوه دقیقتر از APR میشود.

از نظر سرمایه گذاری، EAR مترادف با APY است زیرا هر دو سود مرکب را در نظر می گیرند.

تبدیل APR به APY

امکان تبدیل APR به APY وجود دارد. اگر یک APR و فراوانی ترکیب سود ارائه میشد، میتوان APR را به APY تبدیل کرد تا برآورد بهتری از کل هزینه وام به دست آورد.

APR و APY با فرمول زیر مرتبط هستند:

- APY = [(1 + (APR/N)) ^ N] – 1

- N = تعداد دوره های ترکیب در یک سال

فرض کنید یک مصرف کننده وام خودرو با APR 4% دارد و سود وام روزانه ترکیب می شود. (365 دوره ترکیبی در سال)

APY وام خودروی مصرف کننده به صورت زیر خواهد بود:

APY = [(1 + (0.04/365)) ^ 365] – 1 = 0.0408 یا 4.08٪

نکته کلیدی: تبدیل APR مصرف کننده به APY هزینه دقیق تری را برای وام فراهم می کند زیرا APY ترکیب سود وام را در نظر می گیرد.

همانطور که قبلاً متوجه شده اید، APY و APR تقریباً یک ابزار هستند اما نتایج متفاوتی را برای شما به ارمغان می آورند. هر دو به سود سرمایه گذاری سالانه اشاره دارند اما APY به دلیل ترکیبی سود بازدهی بالاتری ارائه می دهد. در حال حاضر، بیشتر ابزارهای دیفای (DeFi) و ارزهای دیجیتال از APR استفاده میکنند و اگر میخواهید سود مرکب دریافت کنید، باید این کار را به صورت دستی انجام دهید. بسیاری از کاربران سود خود را به صورت روزانه یا هفتگی دوباره سرمایه گذاری می کنند تا از این طریق سود بیشتری به دست آورند.

جمع بندی

با تعاریف و تفاوت APR و APY آشنا شدیم. باید بدانید مصرف کنندگان می توانند از APR برای مقایسه گزینه های وام مشابه و سرمایه گذاران می توانند از APY برای مقایسه بازده سرمایه گذاری های مشابه استفاده کنند. در صورت مساوی بودن سایر موارد، مصرف کنندگان عموماً از وام های APR کمتر و سرمایه گذاران به طور کلی از سرمایه گذاری های بالاتر APY حمایت می کنند.